В этой статье юрист Евгения Санарова отвечает на вопрос «Что такое 4 ндфл для адвоката?»

Декларацию по форме 4-НДФЛ должны сдавать ИП на общей системе налогообложения после получения первого дохода в году (с момента начала применения ОСН или перехода на нее).

В 4-НДФЛ предприниматель указывает предположительный доход за год, который он планирует получить (за вычетом расходов). На основании этих сведений ИФНС рассчитывает и направляет ИП платежки на уплату ежеквартальных авансовых платежей по НДФЛ.

Повторно сдавать 4-НДФЛ нужно если полученный в течение года доход значительно (более чем на 50%) отличается от указанного им в ранее поданной декларации. Необходимо это для точного расчета (корректировки) авансов, подлежащих уплате.

Помимо 4-НДФЛ предприниматели на ОСНО по итогам года должны сдавать декларацию 3-НДФЛ.

Скачать актуальный на 2019 год бланк декларации 4-НДФЛ: формат WORD, формат PDF.

Примечание: форма отчетности, порядок заполнения и формат сдачи утверждены Приказом ФНС России от 27.12.2010 № ММВ-7-3/768@.

Декларация 4-НДФЛ для ИП на ОСН в 2019 году (образец заполнения).

Декларацию 4-НДФЛ требуется подавать в течение 5 рабочих дней после того как прошел месяц со дня получения первого дохода в году.

Например, ИП начал применять ОСН с 01.01.2019 года, а первый доход им был получен 18 января, декларацию 4-НДФЛ в этом случае он должен подать не позже 25 февраля (18.01-18.02 – месяц с даты получения дохода + 5 рабочих дней).

Примечание: сдавать уточненную декларацию 4-НДФЛ имеет смысл, когда фактически полученный доход меньше заявленного. Это нужно для уменьшения авансов, подлежащих уплате.

Штрафы за несвоевременную сдачу декларации:

- За непредставление первичной декларации 4-НДФЛ (после получения прибыли) – 200 руб. (ст. 126 НК РФ);

- За непредставление уточненной декларации (при изменении дохода более, чем на 50%) штраф не предусмотрен.

Оштрафовать за несдачу 4-НДФЛ по ст. 119 НК РФ инспектор не вправе, так как данная декларация не содержит сумму фактически полученного дохода, а с предполагаемого дохода начисление штрафа неправомерно.

Поэтому, если инспектор вдруг начислил штраф по предполагаемому доходу, данный факт необходимо обжаловать в порядке досудебного аудита (подав жалобу сначала в ИФНС, а затем в УФНС).

Примечание: также налоговый орган не вправе взыскивать штраф за неуплату авансовых платежей и начислять пени за просрочку уплаты авансов.

Таким образом, если ИП вообще не сдаст 4-НДФЛ единственным штрафом будет 200 рублей за непредставление декларации. Такие санкции, как заморозка счетов (приостановление операций по ним) также неправомерны.

Декларация о предполагаемом доходе сдается в ИФНС по месту жительства ИП.

4-НДФЛ может быть представлена в налоговый орган 3 способами:

Примечание: если декларация сдается представителем, на него необходимо оформить нотариально заверенную доверенность.

Обратите внимание, при сдаче декларации на бумаге в некоторых ИФНС могут потребовать:

- Приложить файл отчетности в электронном виде (на флешке или дискете);

- Напечатать специальный штрих-код на декларации, дублирующий содержащуюся в ней информацию.

Данные требования не отражены прямо в НК РФ, но в некоторых инспекциях в приеме декларации без выполнения данных условий могут отказать. Если это произошло, факт отказа в приеме можно обжаловать в вышестоящем налоговом органе.

Примечание: в соответствии с Письмом МинФина РФ от 18.04.2014г. № ПА-4-6/7440 ошибка в ОКТМО и (или) отсутствие двухмерного штрих-кода не может стать причиной для отказа в приеме налоговой декларации (если сама декларация составлена по утвержденной форме).

Официальную инструкцию по заполнению декларации 4-НДФЛ вы можете скачать по этой ссылке.

- Декларация может быть заполнена от руки, либо распечатана на компьютере;

- Допустимые цвета чернил: черный и синий;

- Сведения в декларацию вносятся слева направо, начиная с первой ячейки. При заполнении на компьютере числовые показатели выравниваются по правому краю;

- В незаполненных ячейках необходимо поставить прочерк;

- При заполнении от руки сведения вносятся большими печатными буквами, при заполнении на компьютере – большими буквами с использованием шрифта Courier New высотой 16-18 пунктов;

- Использование замазок, внесение исправлений и скрепление листов с помощью степлера не допускается;

- При сдаче (заполнении) декларации представителем к отчетности нужно приложить доверенность.

Затем ИП или его представителю необходимо указать дату заполнения декларации и наименование документа, подтверждающего полномочия представителя.

Налоговую декларацию 4-НДФЛ в 2019 году можно заполнить также с помощью:

Индивидуальные предприниматели в своей деятельности сталкиваются с необходимостью заполнения различных документов. Большинство из них — справки, декларации, отчеты — направляется в налоговую инспекцию. Практически вся документация заполняется на основе подтвержденных данных, однако есть несколько форм, базирующихся на сведениях, получаемых от индивидуального предпринимателя.

Индивидуальный предприниматель сдает декларацию 4-НДФЛ, основываясь на предположениях о размере дохода в следующем календарном году. В определенных случаях документ является обязательным для подачи в налоговую инспекцию. Процедура сдачи в большинстве случаев добровольная, однако многие предприниматели задаются вопросом о том, 4-НДФЛ обязательно ли сдавать в ФНС. За время существования предприятия ИП должен хотя бы раз направить документ в налоговую инспекцию.

Представленная налогоплательщиком информация используется инспекторами для расчета суммы авансов, которую необходимо будет оплатить в течение следующего года. Налоговые платежи по получаемому доходу и платежи по рассчитанным авансам отличаются друг от друга.

Это один из самых актуальных вопросов, затрагивающих индивидуальных предпринимателей, только начавших свою деятельность. Итак, кто сдает 3-НДФЛ/4-НДФЛ декларации? Форму заполняют в следующих случаях:

- В случае получения первого дохода с предприятия, то есть при регистрации индивидуального предпринимателя, заполняется декларация 4-НДФЛ.

- Кто должен сдавать — предприниматели, доход которых сократился на 50% по итогам календарного года.

- Предприниматели, доход которых за прошедший календарный год возрос на 50%.

Законодательство Российской Федерации четко обозначает правила подачи декларации 4-НДФЛ — кто сдает отчет и в какие сроки. Изменениям и иным трактовкам установленные правила не подлежат.

Законодательством установлены определенные временные рамки, в которые должны сдаваться все формы, в том числе и декларация 4-НДФЛ 2016. Кто сдает декларацию — а именно индивидуальные предприниматели, — тот должен составить документ в определенные сроки; как правило, сложностей с этим не возникает. Предоставляется отчет в следующие сроки:

- Заполненная форма для новых предпринимателей подается в течение пяти дней месяца, который идет за месяцем получения первой прибыли.

- Действующие ИП подают декларацию после увеличения или снижения прибыли. Происходит это, как правило, в начале очередного налогового периода.

Штрафные санкции в размере 200 рублей грозят тем индивидуальным предпринимателям, которые не предоставляют в указанные законом сроки или отказываются подавать декларацию 4-НДФЛ. Кто сдает отчеты несвоевременно или с опозданиями, могут не бояться никаких других санкций — кроме приведенного выше штрафа им ничего не грозит.

- Декларация 3-НДФЛ составляется на основании доходов, уже полученных за прошедший календарный год, в то время как 4-НДФЛ оформляется на основании предполагаемых доходов.

- В качестве основы для заполнения 3-НДФЛ берутся нормы налогообложения. Её заполнение обязательно для тех граждан, которые получили определенный доход, с которого не был уплачен налог: к примеру, сумма с продажи или сдачи недвижимости в аренду.

- Декларация 3-НДФЛ составляется для получения физическим лицом имущественного или социального налоговых вычетов.

В некоторых случаях декларации по формам 3-НДФЛ и 4-НДФЛ сопоставляются между собой — к примеру, когда по информации, представленной в 4-НДФЛ, не представляется возможным рассчитать аванс.

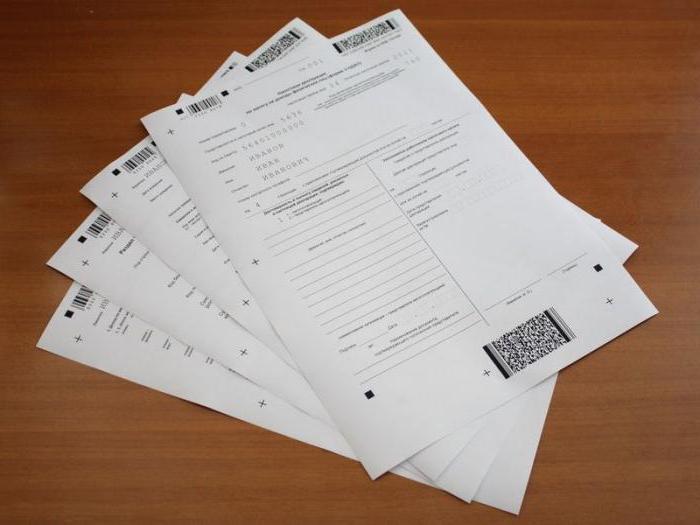

Для оформления 4-НДФЛ имеется установленная законодательством форма, в которую вносятся все необходимые данные. Бланк декларации весьма прост, его заполнение не должно вызывать проблем. Во избежание ошибок при заполнении желательно заранее изучить образцы заполненой формы — они, как правило, размещаются на соответствующих стендах в налоговой инспекции.

Декларация 4-НДФЛ составляется по стандартным правилам:

- Номер ИНН указывается в верхней части бланка.

- Номер корректировки вписывается в верхней части формы 4-НДФЛ. Кто сдает декларацию впервые, отмечает «0».

- Налоговый период — дата, по истечении которой ИП планирует получить указанный доход.

- Номер подразделения налоговой службы указывается в поле «предоставляется в налоговый орган».

- Код по ОКТМО.

Индивидуальный предприниматель при заполнении декларации указывает свою личную информацию, паспортные данные и сумму дохода, получение которой планируется к следующему налоговому периоду. Расчет суммы производится предпринимателем самостоятельно без предоставления сторонних документов, подтверждающих вероятность ее получения.

Индивидуальные предприниматели-новички могут рассчитывать вероятный доход, основываясь на выручке, полученный за первый месяц работы.

Для тех ИП, кто работает на протяжении длительного времени, советуют высчитывать предполагаемый доход на основе суммы, указанной в отчете 3-НДФЛ за прошедший налоговый период. Данный метод является одним из самых популярных и распространенных. В форме указывается меньшая сумма в том случае, если предприниматель считает, что в следующем году доходы компании снизятся, и наоборот: при предполагаемом повышении дохода рекомендуется вносить в декларацию большую сумму.

Помимо этого, при заполнении декларации желательно учитывать следующие особенности:

- Налоговый инспектор рассчитывает авансовые платежи только в том случае, если указанная в декларации сумма в полтора раза больше или меньше суммы, приведенной в форме 3-НДФЛ.

- Расчет авансовых платежей на основании фактического дохода за предыдущий налоговый период проводится в том случае, если разница между показателями, указанными в декларациях 3-НДФЛ и 4-НДФЛ, составляет 50% в большую или меньшую сторону.

В ФНС декларация 4-НДФЛ может быть подана одним из трех способов:

- Индивидуальным предпринимателем лично или через представителя в бумажном варианте в двух копиях. Одна из них остается у ИП, вторая передается в налоговую.

- Через почту отправлением с описью вложения. У предпринимателя на руках остается квитанция и опись вложения. Датой сдачи декларации будет считаться число, указанное в квитанции.

- В электронной форме через операторов ЭДО или официальный сайт ФНС России.

Если декларация передается индивидуальным предпринимателем через представителя, то на последнего оформляется нотариально заверенная доверенность.

Некоторые отделения налоговой инспекции при передаче декларации в бумажном виде требуют ее аналог в электронном виде с указанием штрих-кода. В Налоговом кодексе РФ подобные требования не указаны, однако инспектор может отказать в приеме документов по данной причине. Обжаловать отказ всегда можно в вышестоящем органе ФНС.

Сдача нулевой декларации 4-НДФЛ не считается правонарушением, соответственно, никакой ответственности за ее подачу не предусматривается. Однако налоговый инспектор может потребовать от индивидуального предпринимателя ответа, на каком основании в декларации указывается нулевое значение.

Индивидуальные предприниматели обязуются Налоговым кодексом и Федеральным законом Российской Федерации сдавать декларацию по форме 4-НДФЛ в установленные законом сроки в местные органы налоговой инспекции. Несмотря на точно указанные сроки сдачи, их нарушителям не грозит никакая ответственность в виде штрафных санкций. Объясняется это тем, что субъекты предпринимательской деятельности в данной форме отчетности не указывают данные о полученном за налоговый период доходе и налоговых обязательствах, поскольку в форму 4-НДФЛ вносятся только вероятные значения дохода. В связи с этим максимальный штраф для индивидуального предпринимателя, не сдавшего декларацию или просрочившего сроки ее сдачи, составляет 200 рублей.

Форма подается в течение пяти дней по окончании месяца, в котором ИП получил доход от своей деятельности. В декларации указывается доход, который предполагается получить за последующий налоговый период. Сумма дохода и, соответственно, вероятного налога рассчитывается индивидуальным предпринимателем самостоятельно на основе эффективности его бизнеса.

Форма 4-НДФЛ подается налогоплательщиками-физическими лицами, получающими доход от предпринимательской деятельности или от частной практики (в сфере нотариата, адвокатуры). Документ нужен для составления объективного и максимально корректного расчета величины авансовых перечислений субъекта хозяйствования в первый год его коммерческой деятельности, при переходе на ОСНО с других режимов, а также, если реальный доход в текущем периоде превысил или оказался ниже прогнозируемого более чем на 50%.

Декларация оформляется по унифицированному шаблону, который приведен в приказе авторства ФНС от 27.12.2010 г. № ММВ-7-3/768@. Форма 4-НДФЛ 2019 года обновлена – изменения внесены приказом от 09.01.2019 г. № ММВ-7-11/3@.

В чем проявились поправки:

изменилась числовая комбинация штрих-кода бланка (было – 0340 5017, стало – 0340 6014);

акцентируется внимание на том, что печать является необязательным элементом и ставится только в случае ее наличия;

в 4-НДФЛ за 2019 год при подаче отчета представителем налогоплательщика надо указывать в одном поле наименование и реквизиты документа, который наделяет полномочиями по сдаче декларации.

Правки повлекли необходимость изменения порядка заполнения декларации и формата ее представления. Обновленный шаблон отчета и правила его оформления станут действительными с 5 апреля 2019 года.

Декларация о суммах предполагаемого дохода должна подаваться в ИФНС по форме, которая действует в конкретном налоговом периоде. Так, 4-НДФЛ за 2018 год и в период до 05.04.2019 представляется в налоговую инспекцию по старому образцу, а затем для оповещения налоговиков о прогнозных данных по уровню дохода надо использовать бланки 4-НДФЛ по новой форме.

За корректность расчета суммы возможных доходов отвечает налогоплательщик, подающий декларацию. Штрафных санкций и иных форм наказания за неверное определение объема выручки за оставшиеся месяцы в текущем году законодательством не предусмотрено. В 4-НДФЛ вносится сумма предполагаемых доходов только за те месяцы налогового периода, за которые человек должен будет платить налог, то есть имеется налоговая база (с учетом месяца, когда был зафиксирован первый доход от ведения бизнеса). Документально обосновывать отраженную в 4-НДФЛ цифру налогоплательщик не обязан, сумму можно показывать с учетом предполагаемых затрат (профессионального вычета) или без них (Письмо ФНС от 26.01.2016 г. № БС-3-11/211).

Новая форма 4-НДФЛ (скачать бланк можно ниже) заполняется в следующем порядке:

вводится ИНН налогоплательщика;

обозначается налоговый период и код ФНС;

ставится код, характеризующий налогоплательщика (720 – ИП, 730 – нотариус, 740 – частнопрактикующий адвокат, 770 – глава крестьянского хозяйства);

декларация 4-НДФЛ должна содержать сведения, идентифицирующие отчитывающегося налогоплательщика (фамилия, имя, отчество физического лица);

вводятся контактные данные (номер телефона с выделением отдельного знакоместа для кода страны и скобок);

сумму прогнозируемого дохода отражают в строке 010, это числовое значение вводится в полных рублях без копеек; для расчета берется сумма первого дохода, которая умножается на число оставшихся месяцев в отчетном году (с учетом месяца получения первой выручки);

если к отчету прикладываются копии или оригиналы подтверждающих расчеты документов, указывается количество листов таких приложений;

обозначается лицо, подающее отчет – налогоплательщик (код 1) или его представитель (код 2);

если новая форма 4-НДФЛ сдается в налоговую инспекцию через доверенное лицо, надо вписать наименование документа, которым переданы полномочия по представлению интересов налогоплательщика, и ввести его реквизиты (номер, дату); копия документа прилагается к декларации;

декларация заверяется подписью, оттиском печати при ее наличии, ставится дата представления документа в ФНС.

Поле в нижней правой части формы остается незаполненным, оно предназначено для фиксации данных о приеме отчетности специалистами налоговой инспекции. Декларация может быть оформлена как в бумажном, так и в электронном виде. Если при заполнении отдельных строк остаются пустые знакоместа, в них ставятся прочерки. Исправления не допускаются.

Адвокат Спиридонова А.Н. открыла адвокатский кабинет в апреле 2019 года, первый доход от частной практики был получен в мае. В начале июня адвокатом была подана декларация о прогнозируемом доходе за период с мая по декабрь 2019 года (8 месяцев), чтобы по этому показателю был выведен размер авансовых платежей для уплаты НДФЛ. За основу расчета принят доход в сумме 112 000 руб. с учетом профессионального вычета, то есть за минусом возможных понесенных расходов.

Как заполнить 4-НДФЛ:

Вводятся данные в информационные поля отчета – ИНН, Ф.И.О., номер телефона, код ОКТМО, шифр ФНС, обозначен налоговый период (2019);

В образец заполнения 4-НДФЛ в поле 010 внесена расчетная величина предполагаемого дохода за оставшиеся месяцы текущего года – 896 000 руб. (112 000 руб. х 8 мес.).

Указывается дата представления документа – 05.06.2019 г.